【50代主婦 はじめての株式投資】2025年に向けてリバランスについて考えてみた

なんて早いんでしょう。今年も半年が過ぎました。株の取引きを半年行ってみて、考えることがいろいろありました。そして、翌年はどのように軌道修正しようかと考えるようになりました。

- 資産運用を始めたいけど、他の人はどうしてるの?

- 資産運用を始めたけど、他の人はどうしてるの?

と考えている方。

※記事はあくまで私の個人的な備忘録なので、同じようにすることがよいとお勧めするものではありません。

リバランスとは

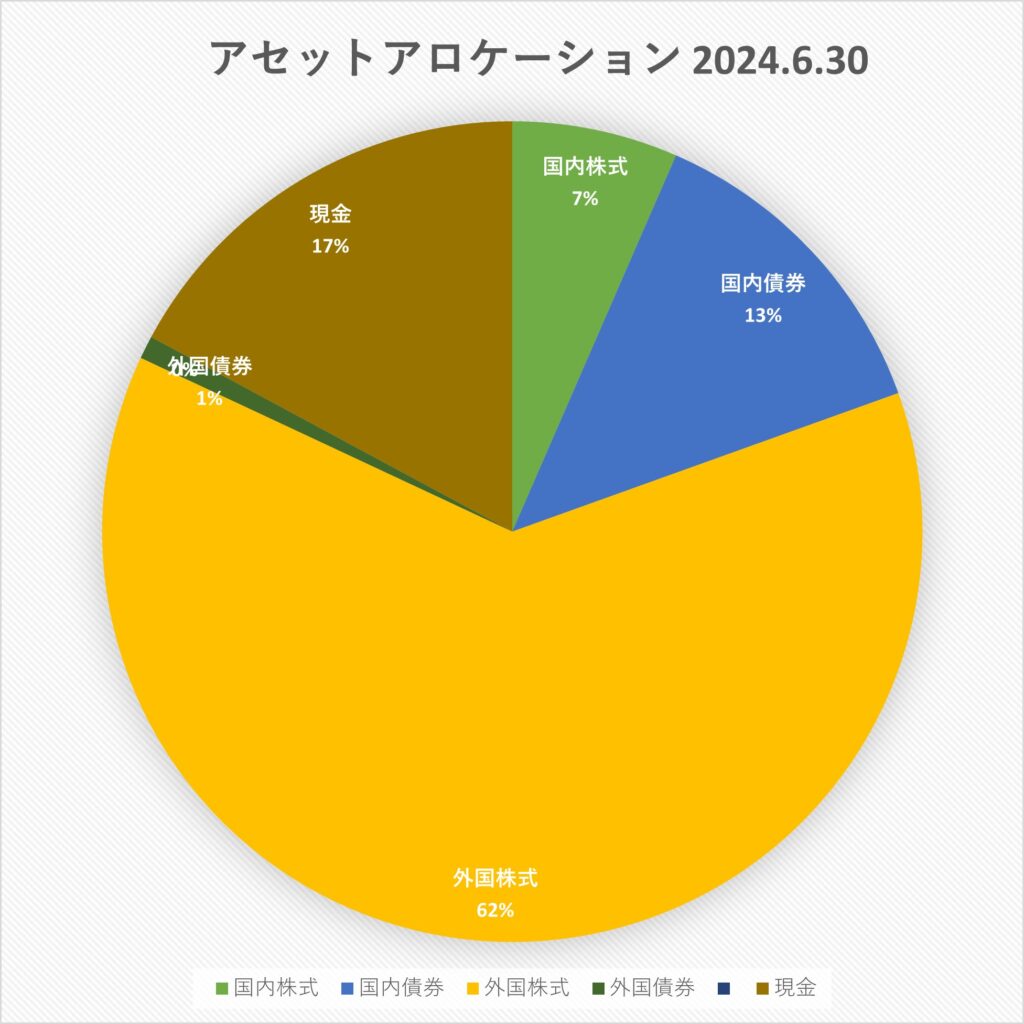

リバランスとは「アセット(資産)」のバランス調整です。私は1年に1度アセットアロケーションを見直してリバランスすることにしています。

といっても、これから初めてのリバランスをするところです。

「アセットアロケーションとは???」

そう思った方は、こちらの記事からご覧ください。

年初のアセットアロケーション

目標そのものが仮だった

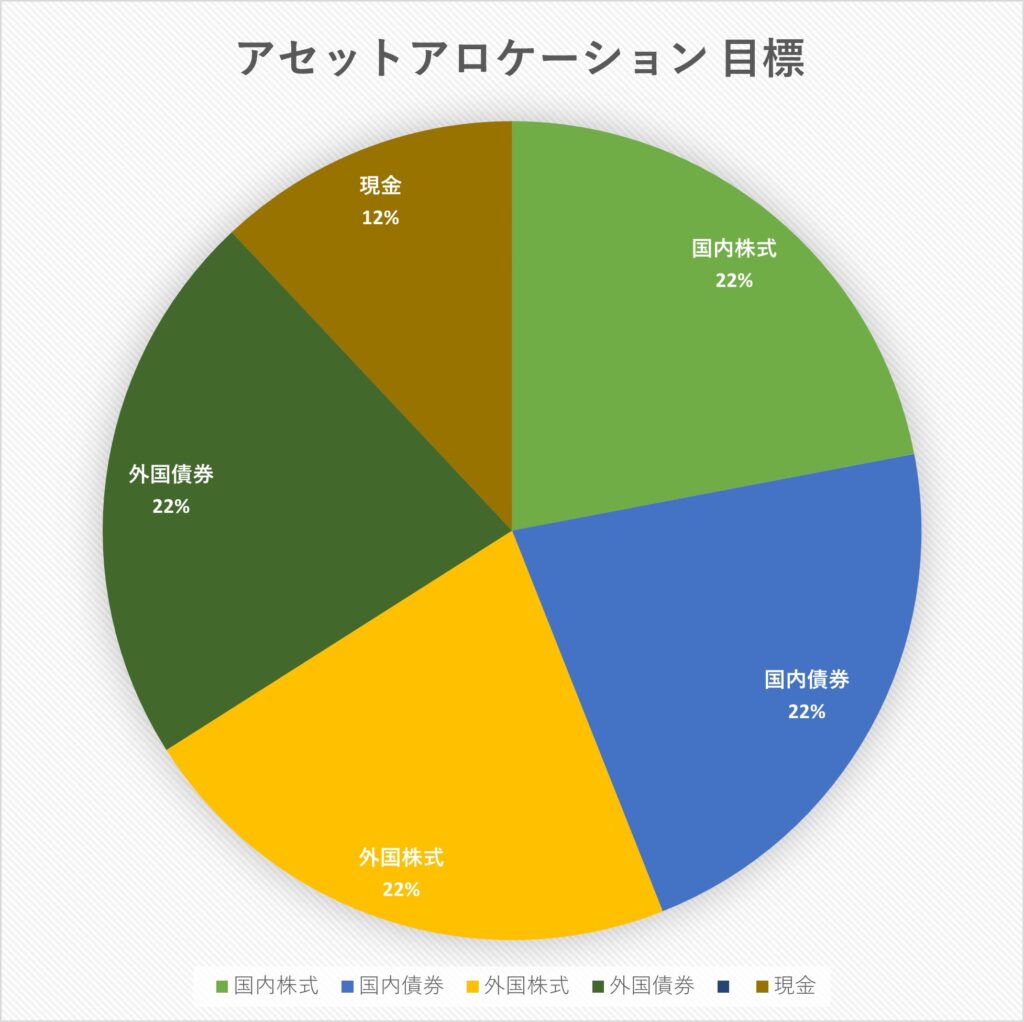

今年は資産運用を開始したばかりだったので、まずは機械的に「総資産-現金」を国内株式、国内債券、外国株式、外国債券で等分し、1年かけて勉強しながら考えることにしました。

なお、不動産や金などのコモディティが入っていないのは「1年かけて考えていく」事項に含まれていたからです。

年初にとりあえず機械的に振り分けた目標

2024年6月末時点の現状

トライ&エラーで考えたこと

アセットのリバランスに直接関係ないこともありますが、まずはこの半年間トライ&エラーしながら考えてきたことをつらつらとアウトプットしていきます。

前提として、年初にこのような方針を立てていました。

- 放置していた銘柄の把握と整理

- バランスをとる(=分散投資する)

- SBI証券のS株(単元未満株)で売買に慣れる

1番目については、1~2月に終了。

2番目は、5年程かけて整えていく予定です。トライ&エラーしているのはこの部分です。

3番目については、売買や情報を見るための操作に慣れたのでクリアとします。

キャピタルゲイン、インカムゲイン、株主優待の優先順位

株式の銘柄を選定するときに、キャピタルゲイン(投資した資産の売却益)、インカムゲイン(投資した資産を保有していることで得られる配当などの収入)、株主優待の何を重視するかは人によりますね。私の場合はこちらの通りです。

1・2位 キャピタルゲインとインカムゲインがケースバイケース

国内:1位 インカムゲイン、2位 キャピタルゲイン

50代主婦あるあるですが、ライフステージの変化で稼ぐ力を失いました。仕事はあっても十分な収入ではありません。女、子持ち(ワンオペ)、年齢、この3重障壁は甘くはありません。国が違えばアンビリーバボーなのにね。これから更に年を取っていくので、現金が入ってくることは大切です。最初は手持ちの資産をリバランスしてしのいでも、新たに投入できる資金がなければ資産を増やしづらくなります。

外国:1位 キャピタルゲイン、2位 インカムゲイン

インカムゲインもあるに越したことはないのですが、プライオリティが高いのはキャピタルゲインです。日本株に比べてボラティリティが大きいことと、米国株については1株単位で売買できるので取り崩しやすいということも理由です。

3位 株主優待

私はQUOカードや手持ちカードのポイントなど汎用性があるものは別として、株主優待をあまり好みません。自社製品など用途が限られているものに関しては自分が欲しいものとは限らないし、配送コストもかかり効率が悪いので、それを配るくらいなら増配して欲しいと考えてしまいます。その会社の成長が魅力で株を買いたいと思っても、その株主優待が毎年届くことが自分にとってデメリットと感じてしまい諦めることがあります。ということで、この3つ中で株主優待のプライオリティは最下位です。

個別銘柄、投資信託、ETFの使い分け

使い分けというか、目的かな。

個別銘柄

3つの中で取り崩すプライオリティは最下位。高配当株中心で、買い増しなどに使える円を得るのが目的です。最終的には子どもへ継承するのが理想で、子どもの経済的な空母になってくれることを夢見ています。

投資信託

3つの中から取り崩す必要がある場合、投資信託かETFを使うつもりです。どちらから何を取り崩すかは、その時の損益率や為替等の状況次第かな。

<NISA口座:積み立て投資枠>

国内用として運用。TOPIXと日経平均に連動するファンドからスタートしたものの、NISA内であれば信託報酬が少し高くても高配当利回りファンドのほうがよいと考え、2024年8月分から設定を変更しました。

<NISA口座:成長投資枠>

売却時の税金を現地税だけに押さえるため外国用として運用。来年からは投資信託ではなくETFにする予定です。

ETF

取り崩しに関する考え方は投資信託と同じ。

来年はNISA口座の成長投資枠で、投資信託に代えてETFを買おうと考えています。外国投資信託(円建)を運用してみて、為替のフィルターがかかるのでファンドそのものの成長具合がつかみづらかったことと、信託報酬の安さが理由です。

基本的にテーマ投資はしないのですが、半導体銘柄のように株価が高くボラティリティが大きいセクターに関しては、ETFを使うのもありかと考えています。

そして、金の保有もETFがいいかな。現物なら女性はアクセサリーもいいですよね。

債券を持つ意味

国内債券

株式はリスクが高いから、リスクが低い債券でバランスを取るという考えは理解できます。とはいえ、国債にしても社債にしても利率が……。これを買うくらいなら、機動性がある現金のまま置いておいた方がよいのではないかと考えています。

今年、利率3%程度の某有名会社の社債が出ましたが、受付開始すぐに完売でした。3%なら物価の上昇と同じくらいと考えて買ってもよいかもしれませんが、仕事を休んでパソコンの前に貼り付けない限り取得は無理ですね。

ということで、国内債券は買いません。その代わり他のローリスク資産は考えなければいけませんね。(利用している証券会社の内、店舗型証券会社の方はMRFがあるので円口座感覚でそちらは利用しています)

外国債券

外国債券については、とても悩みました。

数パーセントの利率に対し、為替リスクを上回るメリットがあるのか?

歴史的円安で気づいた

年初に140円台だったドル/円は、6月末に161円台(15%上昇)になりました。もし、円で外国債券を買おうとしたら躊躇しますね。反対に、既に外国債券を持っていて償還日を迎えたなら、購入時に比べて円安だった場合、円にするにはよい時期です。しかし、償還日に都合のよい為替であるかどうかは分かりません。

う~ん……。

この期間、これまで放置していた株や母から相続した株を整理していました。中には米国株もあり、売却時に円にするかドルで置いておくか迷いました。目先のことだけを考えたら円安が進んでいたので円にしたほうがよい気がしますね。しかし、外貨をストックしておかなかったら、買いたい株が出てきたときにさらに円安が進んでいてフットワーク軽く買うことができません。円にしたお金は使う予定がないなら目減りしていくだけです。

そもそも、資産運用は余力資金でしているので目先必要な円は他にある。外貨を持っていなければ、円安に対する備えができない。

そうか、外貨を円にすると考えるから難しいんだ!

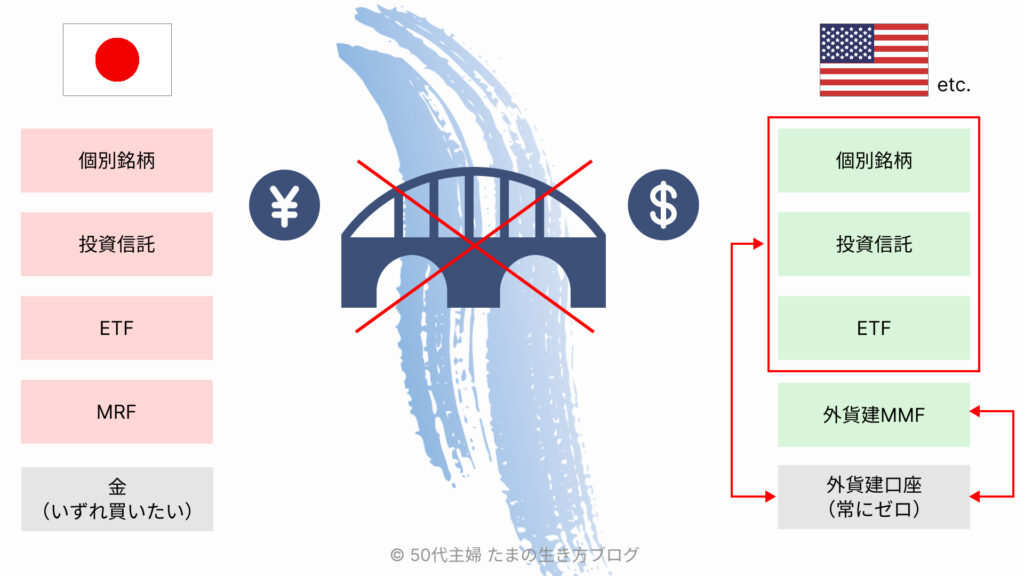

為替の川を渡る時、それは、円(現金)も使い果たし、日本株も使い果たし、どうにもならない時だけでいい。極端な円安や円高になった時、一部を円転したりドル転して次に備えることはあるにしろ、特別なことがない限り為替の川を渡る必要はないと考えました。そして、外貨建口座に外貨を置いていても利息は付かないので、外貨建口座に入ってきたものはすべて外貨建MMFを買い付けることにしました。

外貨建資産を運用するための資金として、為替の影響を受けないよう外貨をストックしておくという考えに基づき、利息が付き機動力がある(売却したら即時買い付け余力に反映される)MMFとして持つ。

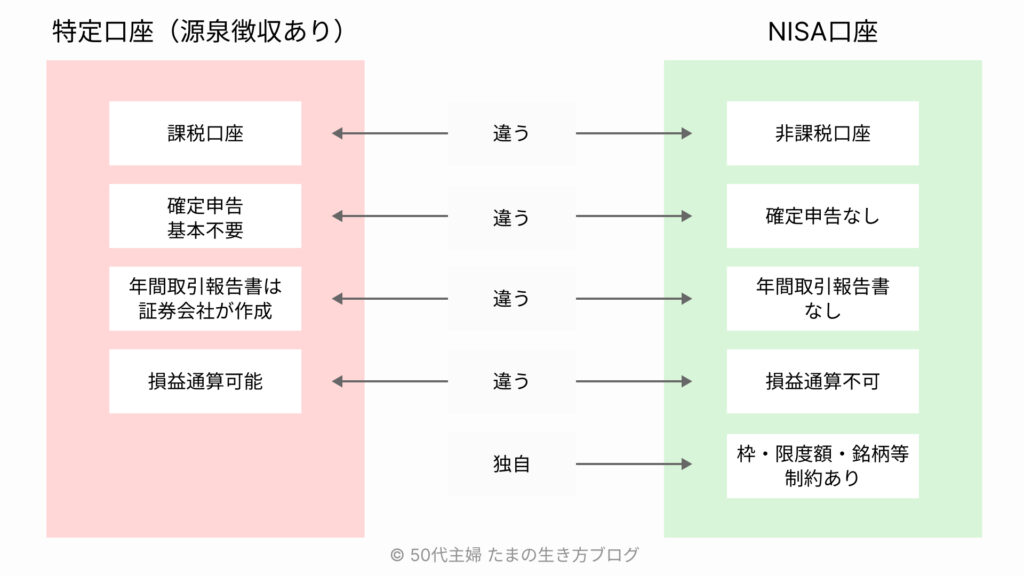

特定口座とNISA口座の使い分け

結論から言うと、個別銘柄は特定口座(源泉徴収あり)で、投資信託はNISA口座でしています。

まずは、それぞれの違いを簡単におさらいしましょう。

私は、2つの証券会社を利用しています。メインのSBI証券には特定口座(源泉徴収あり)とNISA口座(旧NISA口座もあり)があります。

NISA口座は特定口座(源泉徴収あり)と違い、非課税口座というのが最大の特徴ですね。したがって、確定申告がありません。ということで、年間取引報告書がありません。そして、損益通算ができません。NISA口座でしか運用してない(する予定がない)場合は問題ありませんが、特定口座でも運用している場合は損益通算できないのはデメリットです。また、成長投資枠や積み立て投資枠といった枠があり、それぞれに年間の限度額(成長投資枠 240万円・積み立て投資枠 120万円)が設けられ、年をまたがるトータルの限度額(1,800万円)も決められています。

つまり、先々までNISA口座でのみ運用が完結する人と、そうでない人とでNISA口座に何を置こうか考え方が変わります。

私の場合、

- NISA口座は利益が出なければ、そもそも非課税のメリットを得られない

- 動かせるときはNISAの年間限度額を超えて動かしたい

- NISA口座の場合、売却した分の枠が翌年まで復活されず効率が悪い

- 複数の証券会社を使っているため、損益通算したい

という理由から、長期運用していれば利益が見込めるだろう投資信託をNISA口座、よりリスクが高い個別銘柄とNISA枠を超える投資信託を特定口座(源泉徴収あり)という使い分けを考えています。

不動産は手に追えない

現物不動産

実家がいろいろな事業をしていたため、不動産を運用する大変さは幼いころから見てきました。都市計画図を広げて将来のことに思いを巡らせる面白さはありますが、ここに手を出すならそれを専業にする覚悟が必要だと考えています。

しかも相続を考えたら、多くの書類が動き手間がかかることは、それを体験した自分自身が一番分かっています。子どもに面倒はかけたくないし、何よりトラブルの種です。おおよそでも等分できないものは増やさないに限ります。

そのため、父の時も母の時も、相続した不動産は自宅の土地以外処分しました。

REIT(リート)

不動産投資をするならREITだと思いますが、単価が高く、今は資金的に無理なのでしません。

出典:SBI証券(2024年7月26日)

コモディティまでしたらキャパオーバー

コモディティとは、エネルギーや貴金属、穀物などの商品です。ちゃんと情報収集しながら取引しようとすると、私のキャパを超えてしまいます。ただ、紙のお金の危うさを考えると、金についてはETFで少し持とうか検討予定です。

読んでみようと思っている本はこちら。

とはいえ、金が急騰していて今は手が出しづらいですね。

為替の川は渡るまい

債券のところでも触れたのですが、外国資産を売却した時に基本的には円にせず外貨でストックすることにしました。

・円資産だけでは生活がどうにもならない時

・極端な円安や円高になった時(為替が極端に逆転した時の備え)

だけ渡ることにします。

外国資産は基本的に外貨で運用し、現金は外貨建て口座に置きっぱなしにせず外貨建てMMFを買い付けます。

損切りはできるが利確はむずかしい

30%の利益で確定し、15%の下落でロストカットする

これだけを判断材料にするわけではないですが、読んだ本を参考に目安をもって推移を見ていました。

損切りは「これ以上は自分が耐えられないな」「当面よくなる見込みがないから一旦手放して、いずれ買い戻そう」「やっぱりこれは違ったな」などデメリットを最小限にすべく決断することはできるようになりました。

しかし、利確は欲との戦いですね。「少し利益は出ているけど、あちらを買うほうがよかったな」と入れ替えることはできるのですが、そういった目的がない場合、利益が出たら「もう少し上がるかもしれないし」「目先の利益のために手放したら2度と買い戻せないかも」と考えてしまいます。まあ、今年買った銘柄で30%超えのものはまだないんですけどね。

国内株式を利確しづらいのは、単元も原因です。100株単位の売買では庶民には動かしづらいのですよ。買いはS株(SBI証券の単元未満株)で少しずつできるとしても、売りは100株超えたら「100株単位と端数はS株として」しか売れませんよね、多分。この単元を見直そうという動きがあるようなので、「早く~~~っ!」と叫んでおきます。

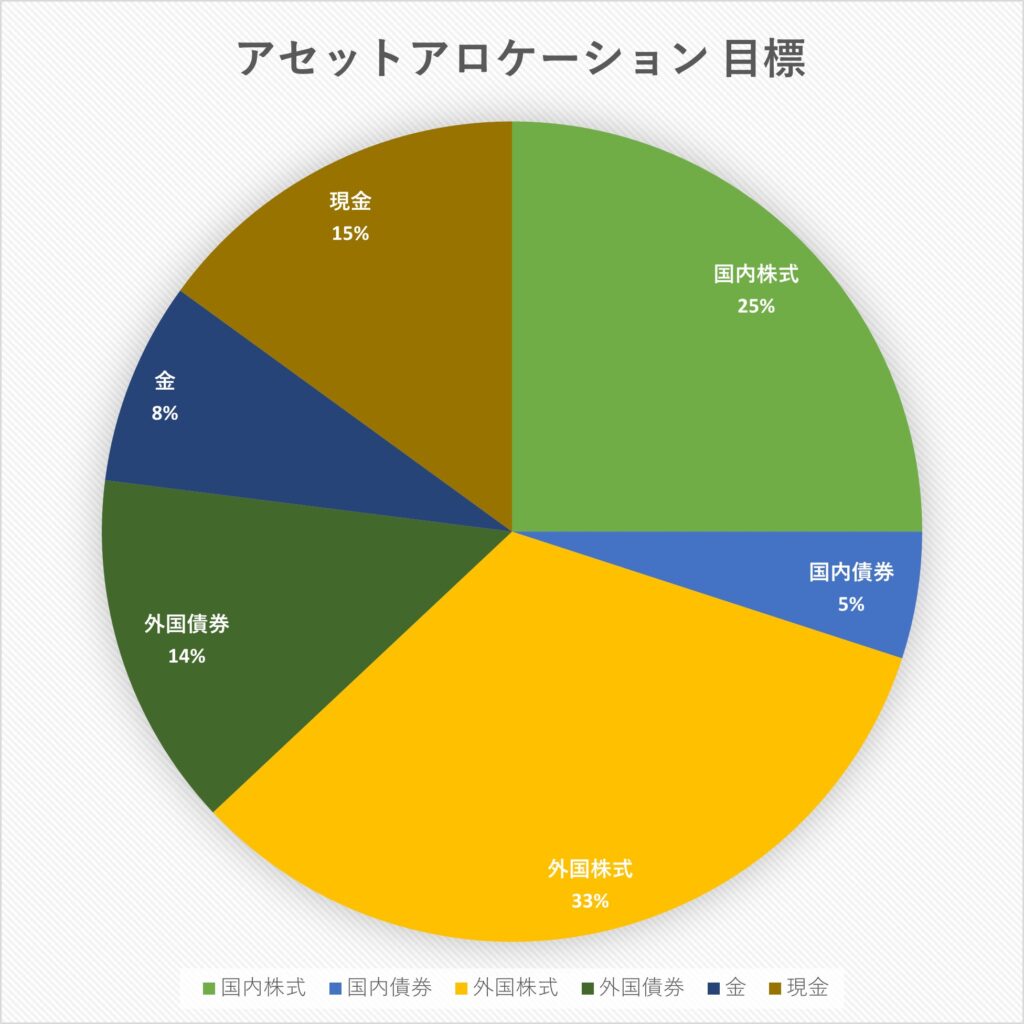

再考したアセットアロケーション

Excelでちょっとシュミレーションしてみました。

<変更点>

- 国内株式を増やした

- 国内債券(MRF)を減らした

- 金を入れた

- 外国株は長期的には円安に進むと考え、抑えようとしても増えると予測した

- 外国債券を増やした

※株式の中は投資信託とETFの比率を高めていく。

このグラフでは、

リスク資産 = 国内株式 + 外国株式 = 58%

です。

基本的にもう配当以外の現金は投入せず(できない)、今ある株式と債券を組み換えていきます。

当初5年かけてリバランスしていくつもりだったので、残り4年半でこのイメージに近づけて行こうと思います。

未熟なので勉強しながらゆっくりね!

まとめ

ここまで書いてふと思ったのですが、半年で私成長したな~。今年初めは「投資信託って?」「ETFって?」「S株って?」と分からないことだらけというか、分からないことしかなかったのに。

資産運用の入り口で、今の自分なりに考えることができるようになってきました。突っ込みどころ満載だし、間違っていることもあると思うけど、歩き始めた感があります。

▼半年前に勉強した本はこちら

▼本を読む時間がない方にオススメのサービスはこちら

引き続きトライ&エラーでやっていきます!